财联社4月26日讯(记者 肖斐歆)拟IPO企业前脚大额分红,后脚募资还债或补流这类“清仓+透支”式分红,一直是监管高度关注的情形。

3月15日,证监会连发四大重磅政策。其中,《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》中明确提出,要严密关注拟上市企业是否存在上市前突击清仓式分红等情形,严防严查,并实行负责清单式管理。

近日,又有多家企业撤回材料终止IPO。其中,有两起因“掏空式分红”之疑而终止的IPO项目引发了记者的关注,分别是由中泰证券保荐的红东方和国泰君安证券保荐的捷翼科技。

红东方曾下调2亿募资额

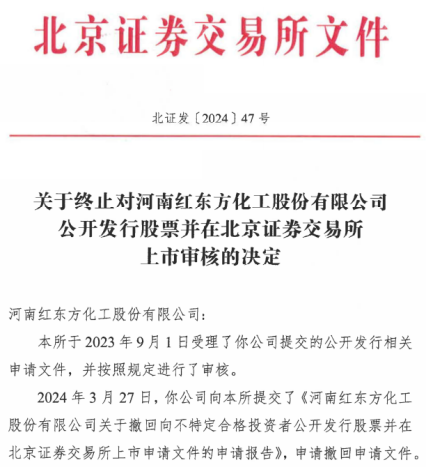

4月23日,北交所官网更新了披露文件,决定终止对红东方公开发行股票并在北交所上市审核的决定。

从时间线梳理,2023年9月1日,红东方提交的公开发行申请文件被北交所受理。2024年3月27日,红东方向北交所申请撤回上市申请文件。在不到一年的时间里,红东方的IPO之程就被划上了句号,背后有何原因?

早在去年12月,北交所就在公告中提到,红东方因媒体关注事项仍需进一步落实申请中止审核,北交所决定中止其公开发行股票并上市的审核。这也是自北交所开板以来,首例被监管公示“因媒体关注事项”而被终止审核的IPO项目。

红东方主要从事农药原药及制剂、精细化工产品的研发、生产和销售,主要产品为草甘膦原药,是一家拥有产业链一体化优势的草甘膦生产企业。此次IPO,公司的保荐机构为中泰证券。

作为一家北交所“巨无霸”公司,红东方原先拟募资12.91亿元。但基于对“公司整体经营发展战略”的考虑,红东方将募资额调减至了10.91亿元。从调整后的公告来看,这2亿元的调减来自于“补充流动资金”一项。

从财务指标来看,公司补充流动资金的用途似乎并不合理,也缺乏必要性。2020年至2022年,公司的营业收入分别为5.92亿元、11.29亿元、19.15亿元;同期归母净利润分别为6015.57万元、3.42亿元、7.35亿元。而2023上半年,红东方的财务数据出现大幅下滑,公司的营业收入为7.12亿元,同比下降37.84%;同期扣非归母净利润1.29亿元,同比下降71.95%。

但令人费解的是,在营收利润双降的情况下,红东方的大额分红却没有停止。据统计,红东方在IPO前夕存在两次突击大额分红,高达8.2亿元,成为北交所在审IPO企业里分红最多的企业。2022年9月,红东方分红4.61亿元,公司全年净利润为7.46亿元;2023年5月,红东方分红3.59亿元,而公司上半年的净利润仅为1.37亿元。

如果说2022年9月的分红是公司经营业绩表现良好的情况下回馈股东,给予投资者信心的一种表现。那在2023上半年红东方财务数据出现大幅下滑的情况下,分红额远超净利润这一行为很难得到合理解释。且这两次大额分红时间间隔较短,不到一年。

这些分红额最终都流入了哪些股东的腰包?在股权穿透后,记者发现,韩根生和于红霞夫妇分别直接持有红东方25.54%和23.58%的股权。同时,两人还通过100%控股红东方生态,持有红东方48.96%的股权。这意味着韩根生和于红霞夫妇共持有红东方98.07%的股权,大部分红额都进入了两名实控人的口袋。

在北交所的问询函中,也可以看到北交所就大额分红背景下补充流动资金的合理性产生了质疑,要求发行人结合报告期末账面货币资金的情况,报告期各期分红情况、大额理财产品支出情况,生产经营计划、营运资金需求以及资金需求的测算过程与依据,说明补充流动资金及资金规模的必要性、合理性。

从红东方调减IPO募资额,将募投资金补充流动性一项悄悄删除这一举动中,也能看出公司对该问询做出了实质的回答。

捷翼科技先借钱分红再募资补流?

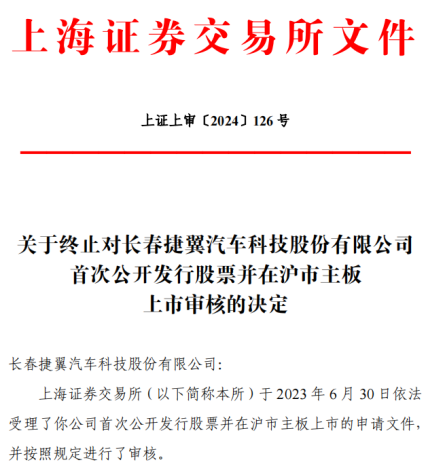

4月24日,上交所决定终止对捷翼科技的发行上市审核,原因系发行人及保荐人国泰君安撤回发行上市申请。

捷翼科技是一家主要从事汽车电连接系统的研发、生产和销售,主要产品自低压线束不断拓展至高压线束、智能充电系统等的公司。此次IPO拟登陆沪主板,募资12亿元。从募资用途来看,8.4亿元用于电子电器网络连接系统建设项目,3.6亿元用于补充流动资金。

从财务数据和实控人持股情况来看,不难发现捷翼科技存在掏空式分红之疑。2020年至2022年,公司的营业收入分别为13.75亿元、11.33亿元、12.68亿元,同期归母净利润分别为2.87亿元、3.33亿元、1.99亿元。而2021年、2022年,公司进行了两笔大额分红,分红数分别为4.8亿元和2.98亿元,均超过了当期归母净利润,似有些不合常理。

股权结构方面,捷翼科技是一家典型的家族企业,公司实控人周立新、王超母子,直接及间接合计控制公司股权比例为100%,这意味着分红额基本全数流入了这两名实控人的腰包。

除此之外,捷翼科技的负债总额却在不断上升。2020年至2022年,公司的负债总额分别为2.97亿元、3.6亿元及10.15亿元。负债中的主要部分为流动负债,由短期借款、应付票据、应付账款和其他应付款构成。在2022年现金分红后,年末公司的有息负债为4.32亿元,较上年同期增长了1389.65%。其中,短期借款从无到3.31亿元。

对此,捷翼科技声称,由于报告期内产能持续扩张、生产规模不断扩大,导致公司营运资金需求量相应增大,短期借款余额相应增长。在营运资金出现缺口需要举债的情况下,公司却仍进行大手笔分红,这显然触及了市场舆情的敏感点。

有投资者表示,先借钱分红再上市补流,这样的募资是否必要?